Les actionnaires de LafargeHolcim peuvent être rassurés. Le groupe a beau avoir perdu 1,7 milliard de francs suisses (1,5 milliard d’euros) en 2017, lancé un plan pour comprimer les coûts, et se trouver au cœur d’un scandale pour avoir pactisé avec l’organisation Etat islamique en Syrie, ils ne seront pas privés de dividendes pour autant. Mercredi 16 mai, ils toucheront, comme l’année précédente, 2 francs suisses par action. Qu’il aille bien ou mal, le champion du ciment reste généreux. En 2015, le PDG avait déjà annoncé simultanément une perte record et une hausse du dividende. Si bien qu’en cinq ans, ce groupe suisse du CAC 40 a gagné seulement 1,2 milliard de francs, mais distribué à ses propriétaires presque deux fois plus d’argent. Quitte à puiser pour cela dans ses réserves.

Assemblée générale de la Société générale, à La Défense, le 19 mai 2015.

Assemblée générale de la Société générale, à La Défense, le 19 mai 2015.

LafargeHolcim n’est pas un cas unique. En France, en Europe, le capitalisme évolue depuis des années vers un modèle qui donne la priorité aux actionnaires, toujours gagnants ou presque. Un mouvement puissant, mais contesté. Témoin, le rapport sur les profits du CAC 40 publié conjointement, lundi 14 mai, par l’organisation non gouvernementale Oxfam et le Bureau d’analyse sociétale pour une information citoyenne (Basic).

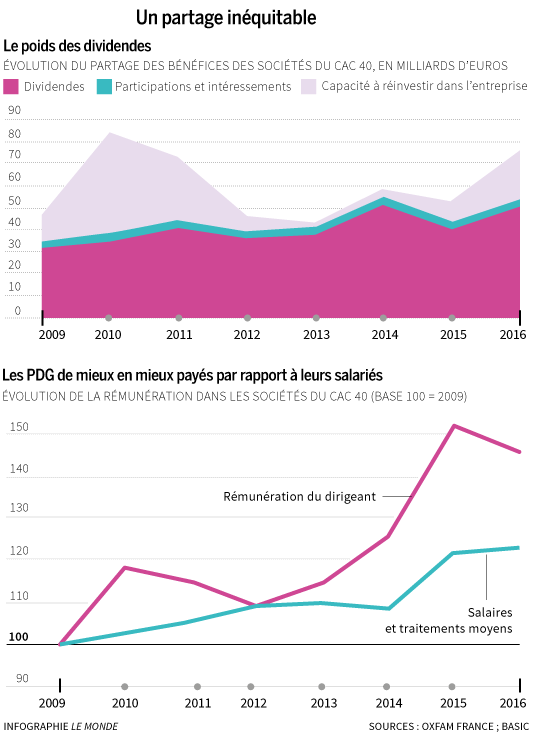

Entre les dividendes et les rachats d’actions, les groupes du CAC 40 ont, depuis 2009, transféré à leurs actionnaires l’équivalent de 67,5 % de leurs bénéfices, montre cette étude. On est loin de la « règle des trois tiers » préconisée en 2009 par Nicolas Sarkozy, peu après son élection comme président de la République : « Sur 100 de bénéfices, il devrait y en avoir 33 qui reviennent aux salariés, 33 qui vont directement dans la poche de l’actionnaire et 33 qui servent à être réinvestis dans l’entreprise », avait-il déclaré, sans justification autre que politique.

Aujourd’hui, les salariés récupèrent non pas 33 %, mais seulement 5 % du total sous forme d’intéressement et de participation, et la part disponible pour les investissements ne dépasse guère 27,5 %, selon les calculs du Basic et d’Oxfam.

« Les richesses n’ont jamais été aussi mal partagées entre les différentes parties prenantes du CAC 40 », affirme le rapport. « Les actionnaires sont les premiers servis, et touchent des sommes importantes quoi qu’il arrive, commente Christophe Alliot, du Basic. L’investissement est devenu une variable d’ajustement, ce qui peut fragiliser les entreprises. »

« C’est le monde à l’envers »

Jugeant que ces choix « nourrissent une véritable spirale des inégalités », Oxfam et le Basic formulent des recommandations pour une répartition plus équilibrée. Ils proposent en particulier que les dividendes ne puissent pas dépasser le niveau des bénéfices redistribués aux salariés. Ils souhaitent aussi qu’au sein d’une entreprise, la rémunération la plus haute ne représente jamais plus de vingt fois la rémunération médiane.

Cette prise de position rejoint des critiques venant de l’intérieur même du système. « Les actionnaires s’efforcent de préserver coûte que coûte dividendes et rendement du capital, et demandent aux salariés de porter sur leurs épaules une part croissante des risques économiques », déplore ainsi l’économiste Patrick Artus, membre du comité exécutif de la banque Natixis et du conseil d’administration de Total, dans son livre Et si les salariés se révoltaient ? (Fayard, 176 p., 15 euros, coécrit avec Marie-Paule Virard). C’est « le monde à l’envers ! », s’exclame-t-il.

Larry Fink, le patron de BlackRock, le premier investisseur au monde, se montre lui aussi inquiet. Depuis la crise de 2008, « ceux qui détiennent du capital ont récolté d’énormes bénéfices », tandis que « beaucoup de personnes à travers le monde » voient leurs revenus baisser et leurs systèmes de retraite menacés, soulignait-il en janvier. De quoi faire monter la frustration, l’anxiété et le ressentiment à l’égard des grands groupes, s’alarmait-il.

Dans leur rapport remis au gouvernement, en mars, Nicole Notat (Vigeo Eiris) et Jean-Dominique Senard (Michelin) plaident également pour une vision de l’entreprise « qui ne soit pas exclusivement orientée par la valeur de court terme pour l’actionnaire ».

De fait, les chiffres montrent un partage des revenus de plus en plus favorable aux détenteurs du capital. « Entre 2000 et 2010, les groupes du CAC 40 distribuaient en moyenne de 30 % à 40 % de leurs profits annuels sous formes de dividendes, explique Eric Galiègue, président de Valquant, un bureau d’analyse financière. Depuis, ce taux fluctue plutôt entre 45 % et 60 %. Pour les actionnaires, c’est une période dorée ! » Et encore, ces données n’intègrent pas les rachats de titres, un autre moyen de choyer les actionnaires. Au total, ceux-ci récupèrent en moyenne les deux tiers des bénéfices. Mais certains groupes, tels que Lagardère, leur versent bien plus. Parfois même davantage que la totalité de leurs profits, comme cela a été le cas ces dernières années pour LafargeHolcim, mais aussi ArcelorMittal, Engie ou Veolia.

Tout se passe comme si les actionnaires avaient pris le pouvoir au détriment des autres acteurs de l’entreprise

« Ce capitalisme actionnarial va trop loin, car il rompt une forme d’équilibre et peut mettre en péril certains groupes », juge M. Galiègue. Tout se passe comme si les actionnaires avaient pris le pouvoir au détriment des autres acteurs de l’entreprise, en s’appuyant sur des dirigeants chargés de « créer de la valeur » avant tout pour les propriétaires du capital, et payés en conséquence.

Constat très noir

« Depuis 2009, les salaires des PDG du CAC 40 ont augmenté environ deux fois plus vite que la moyenne des salaires de leurs entreprises, souligne le rapport d’Oxfam. Ils gagnent à présent 119 fois plus que la moyenne de leurs salariés. » Surtout, « la part de leur rémunération directement liée au cours de la Bourse atteint désormais 54,5 %, ce qui les encourage à aligner leurs intérêts sur ceux des actionnaires et à privilégier les choix de court terme visant à maximiser leur rémunération ».

En conclusion, Patrick Artus fait un constat très noir : « Dès lors que ces actionnaires trouvent légitime d’encaisser un rendement de 13 % ou 15 % quand le coût de l’argent est à 2 %, il n’est guère d’autre solution pour un dirigeant que de faire feu de tout bois, de s’endetter sans mesure, d’étrangler les salariés, les fournisseurs, les partenaires de toutes sortes, d’émettre du CO2 sans payer, de brûler les ressources naturelles sans considération pour les dégâts occasionnés, et aussi d’organiser régulièrement de lucratives opérations de rachat d’actions », écrit-il. Une diatribe qui vise avant tout le capitalisme américain. Mais pourrait, un jour, s’appliquer au capitalisme français, si le rééquilibrage visé par le rapport Notat-Senard ne se concrétise pas.

Rapport Oxfam – Répartition des bénéfices des sociétés du CAC 40

Rapport Oxfam – Répartition des bénéfices des sociétés du CAC 40

Source : lemonde.fr (15 mai 2018)